Quantitative Value Investing

การลงทุน เน้นคุณค่า แนวควอนทฺ

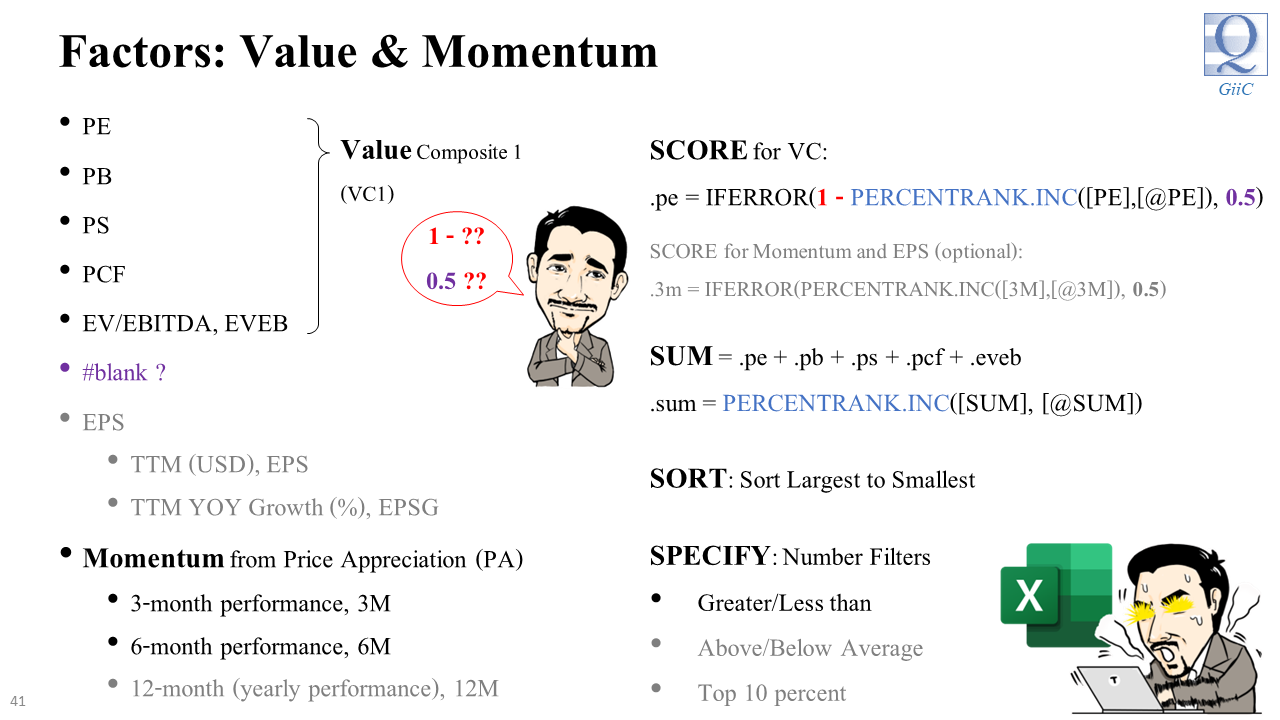

Factor Investing หรือ Quantitative Value Investing เป็นการลงทุนในกลุ่มหุ้นที่มีคะแนนรวมสูงสุด จากการให้คะแนนตัวแปร (factors) ต่างๆของบริษัทนั้นๆ ทางด้าน Value เช่น PE, PB, … และ ทางด้าน Momentum เช่น ราคาเพิ่มขึ้นภายใน 3 หรือ 6 เดือนมากสุด และอาจจะรวมไปถึงตัวแปรทางด้านเศรษฐิกิจ (macroeconomics) อีกด้วย

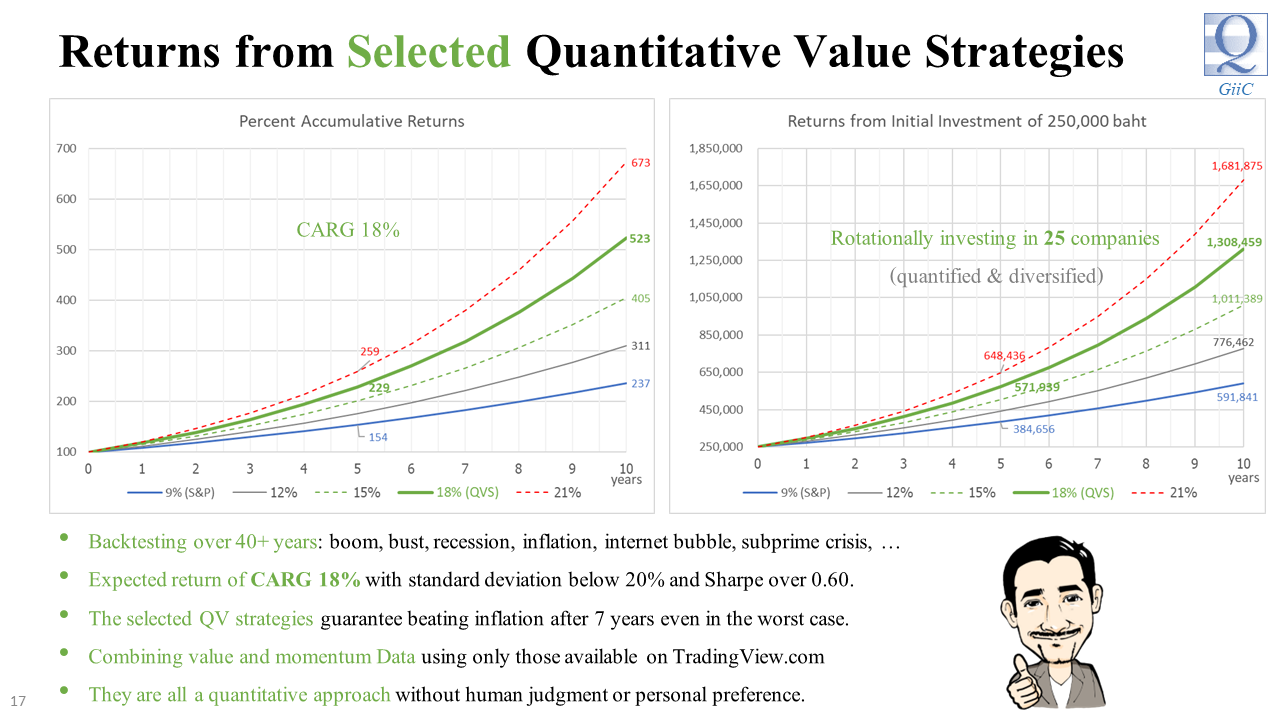

ผลการทดสอบย้อนหลัง 40+ปี ในหุ้นอเมริกา

ข้อดีและข้อเสียของ Factor Investing

- เป็นการลงทุนด้วยการวิเคราะห์เชิงคำนวณ Quantitative ไม่มีความลำเอียงจากคน

- ใช้ค่าตัวแปรต่างๆที่วัดค่าได้จริง จากทางบัญชี Value และราคาหุ้น Momentum

- หลายครั้งที่ระบบ แนะนำให้ลงทุนในบริษัทที่ไม่รู้จัก ซึ่งอาจทำให้นักลงทุนกังวล

- ใช้เงินทุนจำวนหนึ่ง เพราะมีการกระจายการลงทุนในหุ้นเป็นกลุ่ม เช่น จำนวน 25 บริษัท

- จะมีการวิเคราะห์และเปลี่ยนหุ้นที่ลงทุนทุกๆปี ไม่ได้ได้ถือยาว

- มักมีปัญหาในการขาดข้อมูล ข้อมูลไม่ครบ หรือข้อมูลแพง

- การทดสอบระบบในส่วนของ Value ต้องพึงระวังวันประกาศผลจริง (look-ahead bias)

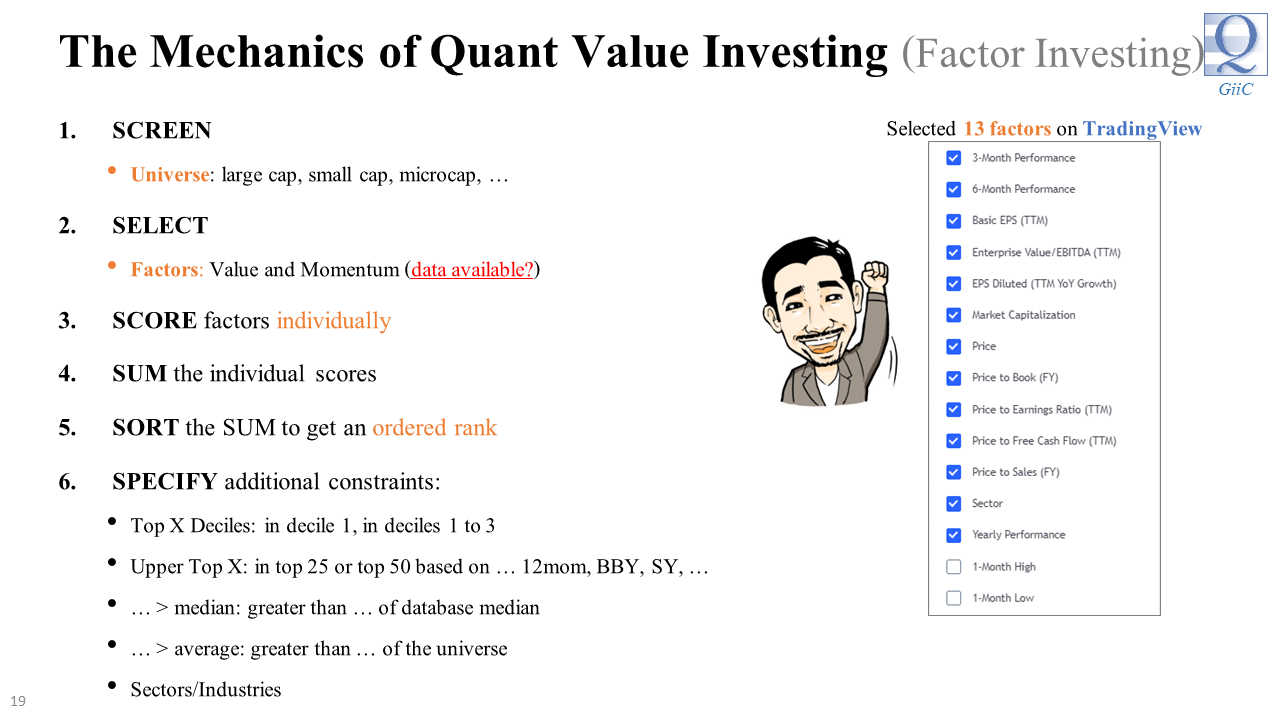

สรุปขั้นตอนการวิเคราะห์

(Machanics of Quantitative Value Investing)

- Screen พิจารณาประเภทหุ้นที่ต้องการวิเคราะห์ เช่น หุ้นใหญ่ หุ้นเล็ก (ดู slide ที่ 4)

- Select เลือกตัวแปร (factors) ที่จะให้คะแนน เช่น มูลค่าทางบัญชี และราคาขึ้นลง

- Score ให้คะแนนตัวแปรเป็นรายตัว โดยถ้าดีสุดให้คะแนน 1 ถ้าแย่สุดให้คะแนน 0 (ดู slide ที่ 5)

- Sum นำคะแนนในข้อ 3. มาด้วยกัน

- Sort ทำการเรียงลำดับมากคะแนนมากสุดไปน้อยสุด

- Specify ใส่เงื่อนไขอื่นๆเพิ่มเติม (ดู video ที่ 3)

ความเสี่ยง (Risk) เกิดจากการกระทำ การลงทุน

ที่ส่งผลให้ขาดทุนแบบถาวร (permanent loss) ในระยะยาว

ไม่ใช่การขาดทุนจากราคาหุ้นที่ลดลงในระยะสั้น

~Warren Buffett

แต่ในบางครั้งการขาดทุนแบบถาวร ก็เกิดจากการไม่ได้ลงทุน ไม่ได้วางแผนปกป้องทรัพย์สินของตนเอง เช่น ในกรณีของเงินเฟ้อ ที่มีมาแน่นอนทุกปี มากหรือน้อยแค่นั้น โดยปรกติอยู่ที่ 2% (เงินสด1ล้านบาท มูลค่าลดลง 2หมื่นบาท) หรือในปัจจุบัน 2565 อยู่ที่ประมาณ 6% (เงินสด1ล้านบาท มูลค่าลดลง 6หมื่นบาท) ถือเป็นความเสี่ยงจากการไม่ทำอะไรเลย หรือไม่กล้าตัดสินใจ

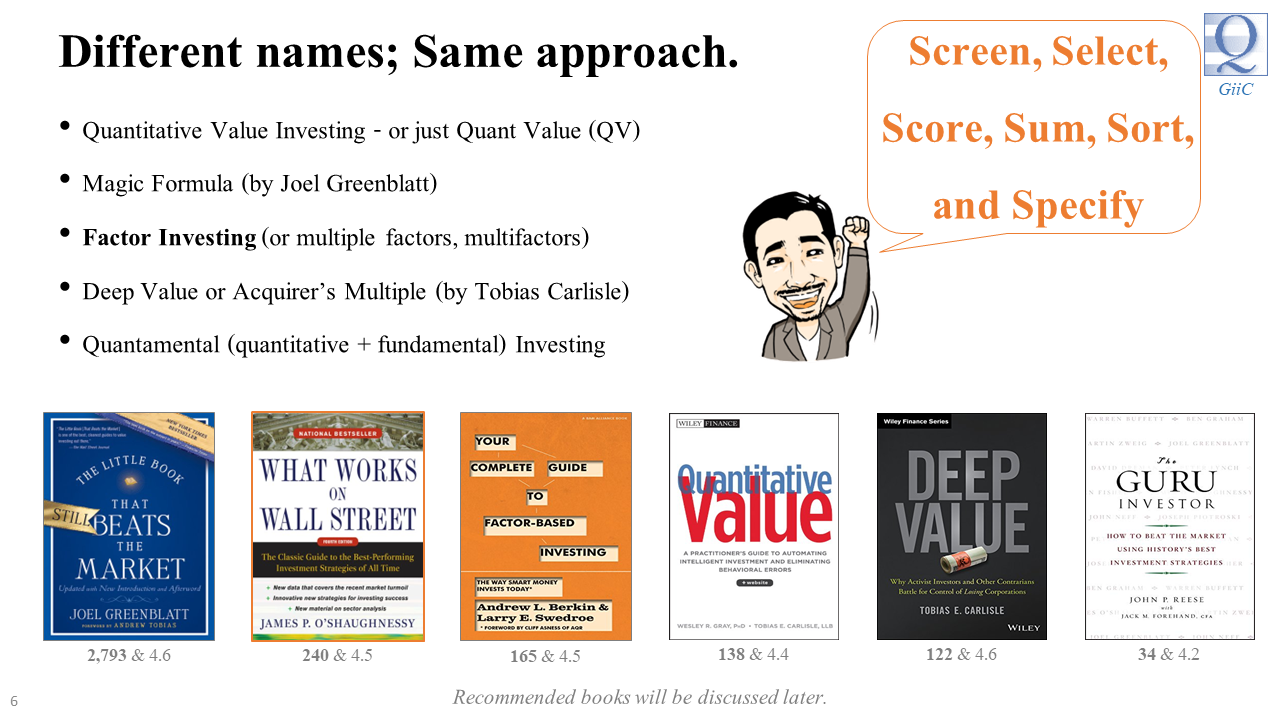

เนื่องจาก นลท ไทย ค่อนข้างคุ้นเคยกับการลงทุนสายวีไอ (Value Investing, VI) มีเอกสาร หนังสือ ตัวอย่างให้ดูมากมาย ThaiQuants จึงนำแนวทางการลงทุนที่ต่อยอดมาจาก VI โดยเพิ่มการคำนวณให้เป็นระบบมาก ไม่เกิดความลำเอียงจากจิตใจมนุษย์ ที่เรียกว่า Quantitative Value Investing (QVI หรือเรียกว่า Factor Investing) มาชี้แจง

การสร้างกลยุทธ์การลงทุนแนว Quant VI ที่ดี:

- กลยุทธ์ที่ดีจะคัดสรรเลือกกลุ่มของ Value factors เพื่อบ่งบอกถึง คุณภาพ (เช่น earning) และมูลค่า (เช่น PE ไม่สูง) ให้ใช้ Common sense ง่ายๆเลยว่า “ลงทุนบริษัทที่ดี ราคาหุ้นสมมูลค่า ไม่แพง” ควรจะใช้ factors ตัวไหน

- กลยุทธ์นั้นๆจะผนวก Momentum factors เข้าไปด้วย เช่น ราคาเพิ่มขึ้นภายใน 3 หรือ 6เดือนย้อนหลัง (price appreciation, PA) ซึ่งจะทำการช่วยส่งเสริมข้อ 1. สุดท้ายแล้ว price ทั้ง value และ momentum ควรไปด้วยกัน

- กลยุทธ์ที่รอบครอบมักจะมีมาตราฐานตัวเลขขั้นต่ำ จาก value & momentum factors ของหุ้นในตลาดทั้งหมด เช่น ค่าเฉลี่ย PE, earning, หรือ PA เพื่อหลีกเลี่ยงลงทุนหุ้นที่ต่ำกว่ามาตรฐาน (เช่น PB ต่ำๆ) หรือช่วงตลาดฟองสบู่

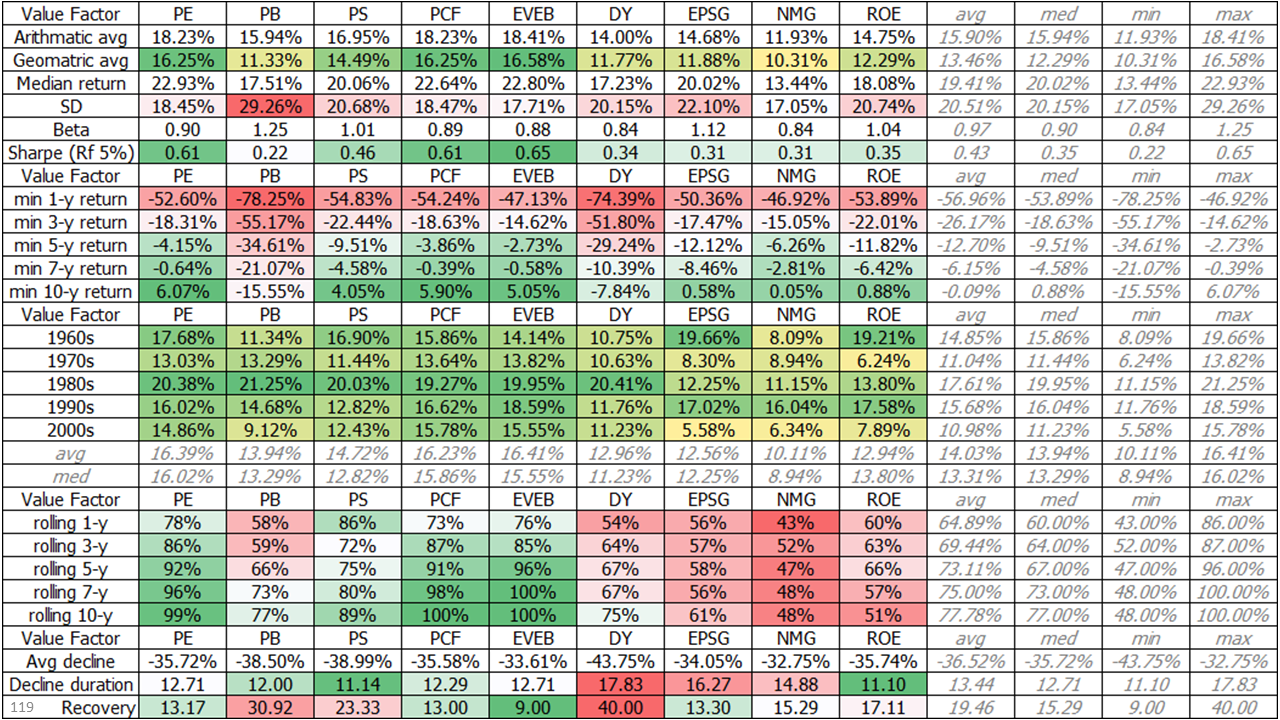

ปรกติแล้ว ในการสรุป ข้อ 1 ถึงข้อ 3 กลยุทธ์จะมาจากการ Backtest 20ปีขึ้นไป หรืออาจจะมาจากแหล่งอ้างอิงที่น่าเชื่อถือก็ได้ โดยเฉพาะค่า factors ที่เป็นที่นิยม เช่น ค่า Market capitalization, PE, ROE, Price-to-sales ratio ที่มีการทดสอบและเผยแพร่บนอินเตอร์เน็ต (ลองดูตาราง Overall backtest results เป็นแนวทาง)

- นลท จำเป็นต้องฝึกนิสัยในการอดทน(รอ) ให้กลยุทธ์และผลตอบแทนทบต้นทำงาน (Strategies & Compounding) โดยเข้าใจและเชื่อมั่นว่าการใช้ข้อ 1 ถึง ข้อ 3 ในระยะยาวเป็นสามัญสำนึกการลงทุนที่สมเหตุสมผล ตรงไปตรงมา

- นลท จำเป็นต้องฝืน และฝืนธรรมชาติในการอยู่รอดระยะสั้น…. อย่ากลัวขายหุ้นทิ้งอย่างไร้เหตุผล หรือไม่กล้าลงทุน เพราะในลงทุนยังไงก็ต้องเจอตลาดหมี (Bear market) ทำใจให้นิ่ง มีสติ รอโอกาสเข้าทยอยซื้อหุ้นดีๆตอนราคาถูกๆ

- นลท จำเป็นต้องสะสมเงินสด (cash) เรื่อยๆเป็นนิสัย เพื่อเตรียมพร้อมในการทยอยเข้าหุ้นเพิ่ม เมื่อสถาณการณ์เอื้ออำนวย ไม่ว่าจะในตลาดหมี หรือตลาดกระทิงก็ตาม และช่วยในการเร่งทำกำไรให้สูงขึ้นหลังสภาวะขาดทุน

ในข้อ 4 ถึงข้อ 6 ถ้า นลท ลองศึกษาวิกฤตตลาดหุ้นที่ผ่านมา ก็จะเห็นได้ว่ามันเป็นโอกาสดีๆทั้งนั้น ทุกคนรู้ ทุกคนเชื่อ แต่จะมีเพียงกี่คนที่จะทนความเจ็บปวดในระยะสั้น แต่อาจเป็นปีๆได้ (เช่น 2ปี หรือแม้กระทั่ง 10ปี) ลองอ่านหนังสือ ดร. นิเวศน์, Warren Buffett, Benjamin Graham และ John Templeton

- ตลาดหุ้น ในภาพรวมจาก index ต่างๆ เช่น S&P500 และ Nasdaq100 ควรถูกนำมาใช้เป็นเกณฑ์ในการจัดสรรเงินลงทุน ทั้งในการเพิ่มและลดสัดส่วนของหุ้น ซึ่งปรกติตลาดจะบอกอะไร นลท เสมอ แต่อยู่ที่จะใส่ใจจริงๆรึเปล่า

- ตลาดหุ้น กับการเลือกช่วงลงทุน (market timing) ถึงแม้ในระยะสั้นไม่ใช่เรื่องง่าย แต่ในระยะยาวกลับไม่ใช่เรื่องยาก โดยเริ่มจากข้อ 7 ข้อ 1 และข้อ 4 ในการมุ่งมั่นตั้งใจวางแผนลงทุนในระยะยาว และรู้จักพักพอร์ตสัก 9เดือนเมื่อเจอตลาดหมี

- ตลาดหุ้น มีหลากหลาย (US, China, Europe) ในตลาดหมีของบางที่ ก็มีโอกาสในตลาดอื่นๆ ในปัจจุบันการลงทุนในตลาดต่างประเทศสะดวกขึ้นเยอะ ไม่เหมือนเมื่อ 10ปีก่อน ยิ่งศึกษาหุ้นในหลายๆตลาด ยิ่งทวีคูณโอกาสในการลงทุนและกระจายความเสี่ยง

จากข้อ 7 ถึงข้อ 9 ตลาดหุ้นเปลี่ยนแปลงตลอดเวลา แต่ในแก่นแท้ของมัน คลาดยังคงเหมือนเดิม เหมือนเมื่อ 100ปีที่ผ่านมา เพราะ นลท ก็ยังคงเป็นมนุษย์ที่มีความโลภ ความกลัว ความอิจฉา ความขี้เกียจ ฝั่งรากลึกอยู่ในธรรมชาติ ทำให้ในระยะสั้น ตลาดและหุ้นในตลาดสามารถเพี้ยนไปจากสิ่งที่ควรจะเป็น ซึ่ง นลท ทุกคนต้องเข้าใจสัจธรรมนี้

Overall backtest results from Value Factors

สุดท้าย อยากฝากให้นักลงทุน ลองศึกษา Factor Investing (หรือ Quantitative Value Investing) ดูนะครับ จะเห็นว่ามันมีประโยชน์ระดับหนึ่งเลยทีเดียว จริงการลงทุนแนวนี้แพร่หลายและใกล้ตัวมาก