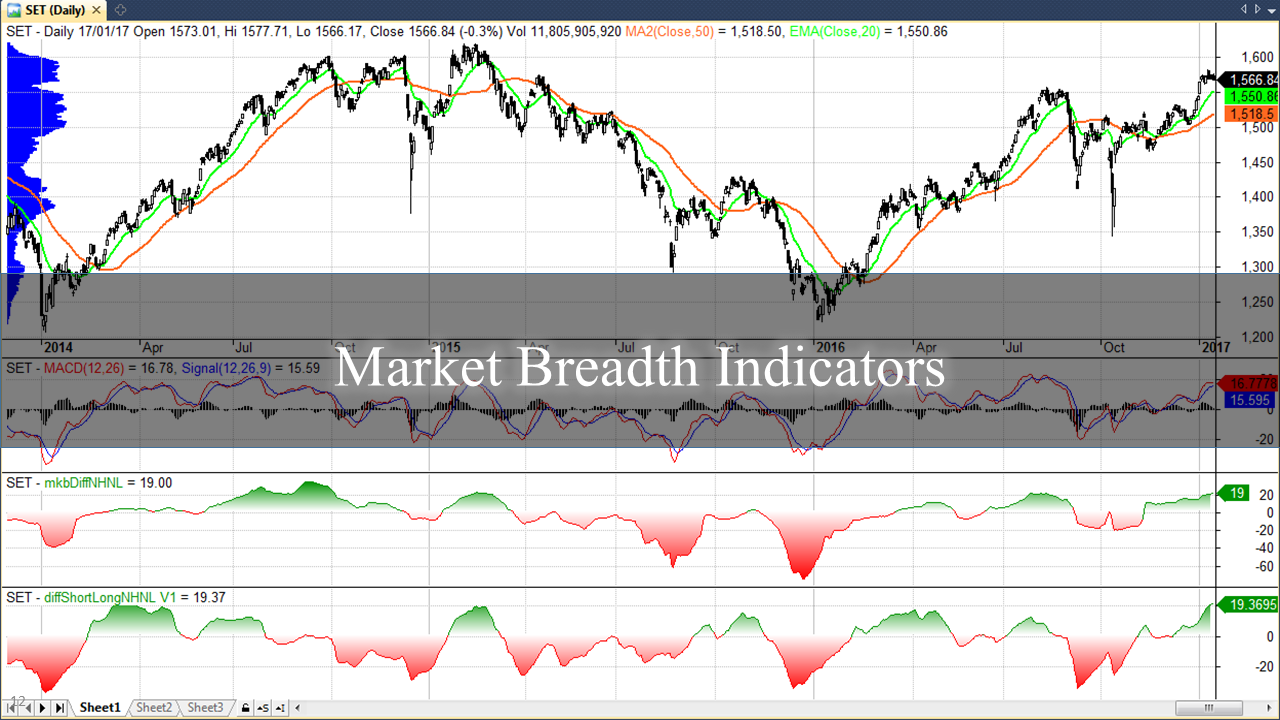

Market Breadth (MKB) ซึ่งถือว่าเป็น Leading Indicators สัญญาณที่นำตลาด เนื่องจากมีการคำนวณวิเคราะห์ Market ที่ต่างออกไปจาก Standard Index ทั่วๆไป

ไอเดียหลักๆ ของ MKB คือ การพิจารณาให้หุ้นทุกตัวในตลาดมีน้ำหนักเท่ากันหมด ไม่ว่าจะมี market cap ใหญ่หรือเล็ก เช่น หุ้น PTT กับ หุ้น ABC จะมีค่าถ่วงน้ำหนักใน Index ที่กำลังจะสร้างขึ้นเท่ากัน ทำนักวิเคราะห์ โดยเฉพาะสาย Quant ได้มุมมองที่แตกต่างจาก Standard Index (ซึ่งเป็น capitalization-weighted index) และมีมิติที่มากกว่าเพราะสามารถถูกคำนวณวิเคราะห์ออกมาจากหลายแง่มุม

Market Breadth จะสามารถแบ่งการคำนวณวิเคราะห์ออกเป็นหลักๆได้ ดังนี้

- How to COUNT the market จะทำการนับอะไร เช่น นับจำนวนหุ้นที่ทำ New High หรือ นับจำนวนหุ้นที่มี MACD มากกว่าศูนย์

- How to CALCULATE the counting in 1. จะทำการคำนวณค่าที่นับมาจากข้อ 1. อย่างไร เช่น ใช้การใช้ Moving Average

หลังจากที่ได้ทำการ Counting & Calculating แล้วก็จะได้ MKB ออกมาเพื่อนำไปใช้ใน Market Filter หรือ Market Classification โดยที่ผู้สนใจสามารถดาวน์โหลดเอกสารและดูวิดีโอแนะนำเบื้องต้นได้จากโพสนี้ และ อย่าลืมว่า No Code; No Test; No Trade. จะต้องทำการยืนยันประสิทธิภาพของ MKB นั้นๆ กับสภาพตลาดนั้นๆให้ได้ โดยเทียบกับ Standard Index เช่น SET Index

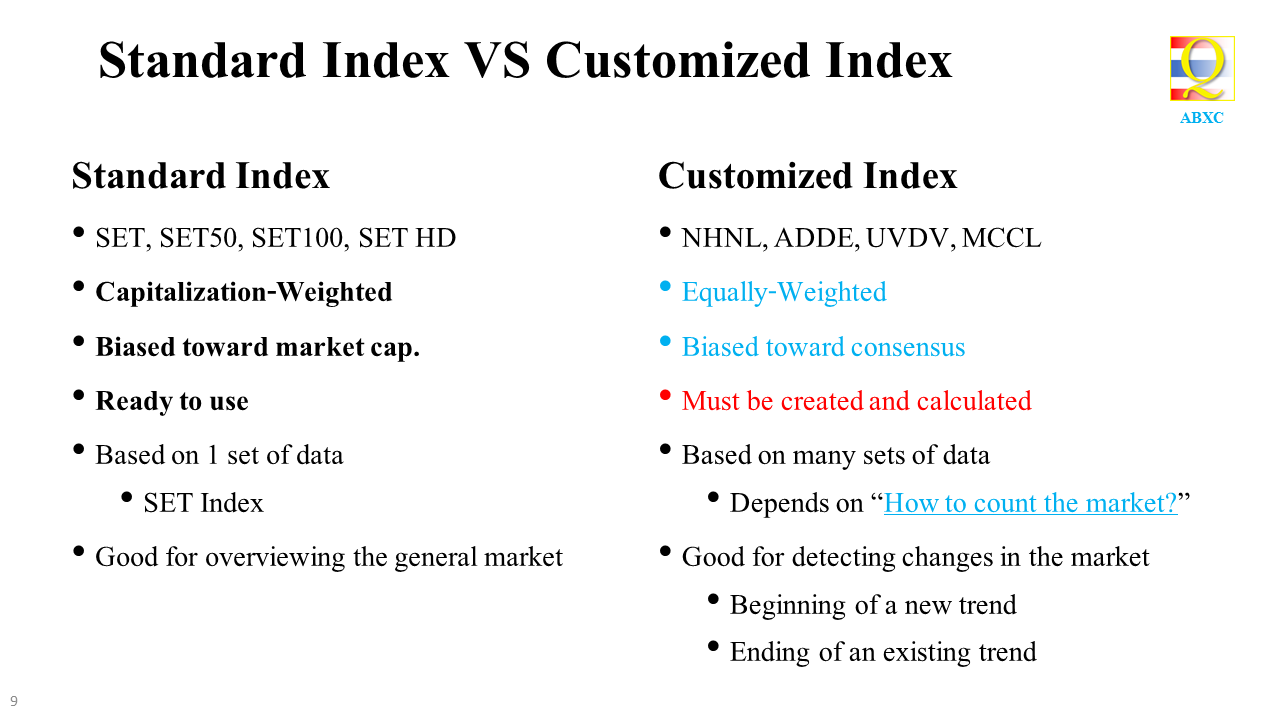

เปรียบเทียบระหว่าง Standard Index VS Customized Index (MKB)

จาก Slide ข้างต้นจะเห็นว่า Index ทั้งสองแบบจะมีข้อดีข้อเสียต่างกัน ในขณะที่ข้อมูลของ Standard Index (SET, SET50, SET100, และ SET HD) สามารถนำมาใช้ได้เลยจาก Data Providers แต่ Customized Index จะต้องวิเคราะห์ขึ้นมาเอง แต่ทั้งนี้ทั้งนั้น นักลงทุนสาย Quant ควรมีความสามารถวิเคราะห์และใช้ประโยชน์จาก MKB ได้เป็น และควรต้องพิจารณาให้เป็นทั้ง 2 แบบ เพื่อยืนยันสภาพตลาดให้เหมาะสมกับกลยุทธ์การเทรดของตนเอง (ดูวิดีโอเพิ่มเติมในโพสนี้)